П3 = долгосрочные обязательства + доходы будущих периодов + резервы предстоящих расходов и платежей = 590 + 640 + 650;

Гр. П4 – постоянные или устойчивые пассивы

П4 = капиталы и резервы = 490.

Текущая ликвидность - свидетельствует о платёжеспособности (+) или неплатёжеспособности (-) предприятия на ближайший промежуток времени:

ТЛ = (А1 + А2) – (П1 + П2) (10)

Перспективная ликвидность – это прогноз платёжеспособности на основе сравнения будущих поступлений и платежей:

ПЛ = А3 – П3 (11)

Показатели платежеспособности рассчитываются следующим образом:

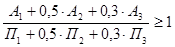

1. Общий показатель платежеспособности:

(12)

(12)

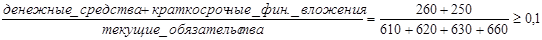

2. Коэффициент абсолютной ликвидности:

(13)

(13)

Показывает какую часть текущей краткосрочной задолжности предприятие сможет погасить в ближайшее время за счет денежных средств и приравненных к ним финансовых вложений.

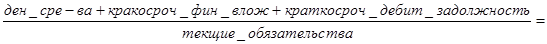

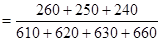

3. Коэффициент “критической оценки” (быстрой ликвидности):

>0,7 (14)

>0,7 (14)

Показывает какая часть краткосрочных обязательств предприятия может быть немедленно погашено за счет денежных средств, средств в краткосрочных ценных бумагах, а также поступлений по расчетам.

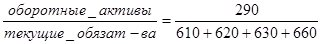

4. Коэффициент текущей ликвидности:

>1,5 (15)

>1,5 (15)

Показывает какую часть текущих обязательств по кредитам и расчетам может погасить предприятие используя все оборотные средства.

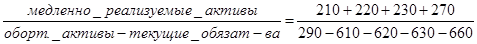

5. Коэффициент маневренности функционирующего капитала:

(16)

(16)

Показывает какая часть функционированного капитала обездвижена в производственных запасах и долгосрочной дебиторской задолжности. Уменьшение данного показателя в динамике является положительным фактором.

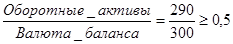

6. Доля оборотных средств в активах:

(17)

(17)

Данный показатель зависит от отраслевой принадлежности.

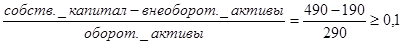

7. Коэффициент обеспеченности собственными средствами:

(18)

(18)

Характеризует наличие собственных оборотных средств у предприятия, которые необходимы для ее текущей деятельности.

Определение типа финансовой ситуации. Для промышленных предприятий и строительных организаций, которые обладают большой долей материальных оборотных средств в своих активах рекомендуется применять методику оценки достаточности источников финансирования для формирования материальных оборотных средств. Обобщающим показателем финансовой независимости является излишек или недостаток источников средств для формирования запасов, который определяется в виде разницы величины источников средств и величины запасов.

Общая величина запасов (строка 210) – З. Для характеристики источников формирования запасов и затрат используют несколько показателей, которые отражают различные виды источников:

1. Наличие собственных оборотных средств:

СОС = Капитал и резервы – Внеоборотные активы = 490 – 190;

2. Наличие собственных и долгосрочных заемных источников, формирование запасов (функционирующий капитал):

Кф = (Капитал и резервы + Долгосрочные пассивы) – Внеоборотные активы = (490 + 590) – 190;

3. Общая величина основных источников формирования запасов:

ВИ = (Капитал и резервы + Долгосрочные пассивы + Краткосрочные кредиты и займы) – Внеоборотные активы = (490 + 590 + 610) – 190;

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств:

± Фс = СОС – З.

2. Излишек или недостаток функционирующего капитала:

± Фкф = Кф – З.

3. Излишек или недостаток общей величины основных источников для формирования запасов:

± Фви = ВИ – З.

С помощью данных показателей можно определить трехкомпонентный показатель типа финансовой ситуации, который представлен в таблице 2.2.

1, если Ф > 0,

1, если Ф > 0,

S(ф) = 0, если Ф < 0.

Таблица 2.2.

Сводная таблица показателей по типам финансовых ситуаций

|

Показатели |

Тип финансовой ситуации |

|

Абсолютная независимость |

Нормальная независимость |

Неустойчивое состояние |

Кризисное состояние |

|

Фс |

≥ 0 |

< 0 |

< 0 |

< 0 |

|

Фкф |

≥ 0 |

≥ 0 |

< 0 |

< 0 |

|

Фви |

≥ 0 |

≥ 0 |

≥ 0 |

< 0 |

Перейти на страницу:

1 2 3 4